本篇文章给大家谈谈公募reits,以及有谁能谈谈平安不动产发行的首单合作型长租公寓储架REITs的知识点,希望对各位有所帮助,不要忘了收藏本站!

内容导航:

Q1:公募reits、公募reits怎么买

公募reits购买:

reits的购买方式主要有三个渠道:

第一是购买qdii基金直接投资美国房地产reits基金,例如鹏华美国房地产基金(206011)、嘉实全球房地产(070031)这几个基金。

第二就是开通港股账户,然后直接投资香港的reits基金,例如领展房地产信托基金、越秀房地产信托。

第三就是开通美股账户直接投资该市场中的reits基金,这样的灵活性会比较好。

reits是一类专门投资房地产的基金,它的运作也恰恰是印证了众筹买房,一起当房东的想法。这种基金的品类比较多,它一般有三种类型:

【1】股权型reits,它是直接投资房地产,把租金、买卖收入转化为分红支付给投资者。

【2】抵押型reits,它主要是依靠给房地产开发商放贷款获利,类似于中介,将抵押贷款产生的利息作为收入来源支付给投资者。

【3】混合型reits,它就是上面两种投资方式的混合体,也就是既收租金,也放贷款。

总的来说,这类基金的购买方式相对来说比较简单,并且相关渠道也是比较便利,因而我们可以在资产配置中搭配这一基金,实现分散风险和稳定收益的目的。

Q2:公募reits如何查询净值、

可以通过各基金买卖网查询公募reits净值。基金买卖网提供一手基金档案、基金费率、基金分红、基金净值、基金评级、净值走势、基金公告、基金持股明细、基金资产配置、基金资等信息。

Q3:公募REITs存在哪些风险、

公募REITs作为封闭期较长的公募基金类型之一,同样存在着不保证收益,封闭期过长、上市折价的风险。

Q4:公募reits计入什么科目、

要分是什么情况,若发起人及其一致行动人自持REITs份额少于50%,普遍认为发起人丧失了对不动产及其项目公司的控制权,不动产所在科目会相应减计其账面价值,增加货币资金净融资额,将发起人自持份额计入其他非流动资产等科目。

公募REITs探讨多年,但因为证券化领域和业务规范未定迟迟未落地,于是便在2014年以类REITs形式先行开展了不动产证券化,即“中信启航专项资产管理计划”。

公募REITs和类REITs对发起人财务报表的影响基本一致。发起阶段的会计处理,是以发起人是否在不动产进行REITs以后仍然有实际控制来确定对不动产是否进行出表处理。

公募reits的背后

若发起人及其一致行动人自持REITs份额少于50%,普遍认为发起人丧失了对不动产及其项目公司的控制权,则实现了个体和合并报表层面的资产出表,不动产所在科目会相应减计其账面价值,增加货币资金净融资额,将发起人自持份额计入其他非流动资产等科目。

若不动产出售价格高于/低于账面价值,还要相应调整营业外收入和未分配利润。通过这种方式融资,在不动产出售价格高于账面价值时,资产负债率下降。

Q5:第二批公募reits名单与代码、

第批REITS基金将于11月29日发行,其中建信中关村产业园REITS基金募集9亿份额,封闭期为45年,建信基金为基金管理人,交通银行为基金托管人。超购倍数56.35倍,认购价格3.20元。

(1)建信REITS基金(508099)底层资产项目为北京市海淀区中关村软件园的三栋物业,其收益大部分来源于租金。

配售原则:公众投资者认购总量超过公众发行总量,则最后比例确认方式按照比例配售。T+4日完成认购余款退回。

(2)华夏越秀高速公路REITS基金(180202)募集3亿份,封闭期为50年,华夏基金为基金管理人,中信银行为基金托管人。超购倍数44.19倍,认购价格7.10元。

华夏REITS基金底层资产项目为汉孝高速公路,其收益来源于高速公路的车辆通行收费。

配售原则:公众投资者认购总量超过公众发行总量,同样最后比例确认方式,按照比例配售。T+4日内完成认购余款退回。

【拓展资料】

首批公募REITs发售也引发过市场认购热情。本次第二批再次受追捧主要有三点原因:

一是资产质量好,属于基础设施、产业园区,基建等收益和分红预期比较确定的资产,是稀缺标的;

二是额度稀缺,战略配售比例高,流通盘相对少(三成左右),机构需求额度大,存在供需矛盾;

三是首批公募REITs近期已经开始陆续分红,已经有了阶段性良好体验。

荣浩认为,目前阶段公募REITs的投资领域还是在风险系数较低的市政、基建、园区等领域;随着发展和投资人认知的提高,未来可能会扩展放开到像房地产、商业不动产等风险更高的领域;另外对项目地域限制后续也可能会放开。

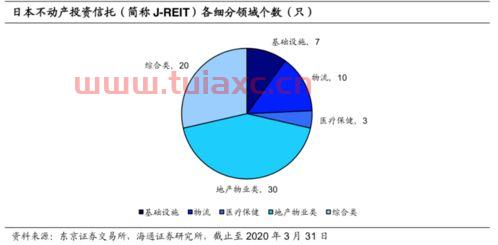

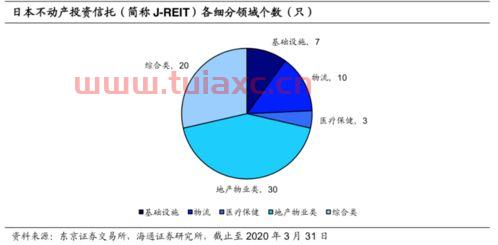

据建信基金基础设施投资部公募REITs业务总负责人、建信中关村REIT拟任基金经理张湜介绍称,REITs在国际具有较悠久的历史,起源于60年代的美国,发展至今已成为不动产投资的重要方式。美国不动产投资信托协会(NAREIT)数据显示,截至今年4月底,富时全球房地产指数(FFR)自1972年以来年化收益为9.7%,高于标普500指数同期7.81%的表现,长期投资回报可观。由于收益成效显著,REITs正受到越来越多个人投资者和机构投资者的喜爱。欧洲公共房地产协会(EPRA)数据显示,截至2020年底,全球市场共有约900只REITs产品,总市值达1.9万亿美元。

什么是公募REITs

公募REITs就是基础设施REITs,是一种将基础设施资产证券化的投资产品。REITs,又名不动产投资信托基金,是指向投资者发行收益凭证,募集资金投资于不动产,并将产生的绝大部分收益分配给投资者的标准化金融产品。本质是基金,收益依赖于基础设施项目运营所产生的收入。

Q7:平安不动产长租公寓事业部、有谁能谈谈平安不动产发行的首单合作型长租公寓储架REITs

日前,国内首单合作型长租公寓储架REITs——平安汇通-平安不动产朗诗租赁住房系列资产专项计划正式发行。该专项计划为REITs产品,储架规模50亿元,由平安不动产有限公司联合深圳平安大华汇通财富管理有限公司共同实施,平安不动产担任原始权益人及增信安排人,平安汇通担任专项计划管理人,朗诗集团担任增信协调人。专项计划的首期产品以上海市浦东新区外高桥板块的长租公寓项目“朗诗寓森兰店”为底层资产,发行规模为10.68亿元,期限18年,其中优先级证券占比89%,获得AAA最高信用评级,票面利率为4.6%。产品通过结构化分层、差额补足承诺、流动性支持、抵押/质押等方式进行增信,以满足投资者对于安全性的要求。作为这一专项计划的底层资产,也是平安不动产投资的首个长租公寓项目,朗诗寓森兰店紧邻上海6号线洲海路地铁站,向北覆盖产业发达的自贸区客群,向南可辐射至世纪大道及陆家嘴商圈。项目总建筑面积达4.35万平方米,房间共计752间,产品类型为白领公寓和精品公寓。值得注意的是,平安不动产作为长租公寓领域的“全链条生态资源整合者”,此次发行的是国内首单“合作型长租公寓储架REITs”。所谓“合作型”,主要包括三层涵义:在底层资产层面,REITs发行前,平安不动产作为财务投资人,与合作伙伴共同持有底层资产;在私募基金层面,平安不动产与合作伙伴分期担任私募基金管理人;在专项计划层面,平安不动产与合作伙伴按股比持有劣后级份额。长租公寓行业行至深水区,在公募REITs于国内落地前,资产证券化融资能力的差异将重塑地产业的竞争格局。可以预见,长租公寓类REITs极有可能成为推进公募REITs落地的抓手。从这一角度来看,平安不动产这类地产金融机构做出的资产证券化尝试,为存量公寓的盘活提供了参考样本,也为行业带来极大的推动作用。

关于公募reits,介绍到此就结束了,不知道你从中找到你需要的信息了吗 如果你还想知道更多这方面的信息,记得收藏关注本站。

查看更多关于公募reits的详细内容...

免责声明

本站所有信息均来自互联网搜集

1.与产品相关信息的真实性准确性均由发布单位及个人负责,

2.拒绝任何人以任何形式在本站发表与中华人民共和国法律相抵触的言论

3.请大家仔细辨认!并不代表本站观点,本站对此不承担任何相关法律责任!

4.如果发现本网站有任何文章侵犯你的权益,请立刻联系本站站长[ *** :775191930],通知给予删除